シンママちゃん

シンママちゃん投資に興味はあるけど

なんだか難しそう…

何から手を付けたら

いいのかわからないわ

家計を支えながら子育てをしているシングルマザーにとって、新しいことを始めるのは大きな一歩ですよね。

でもご安心ください

初心者には少額から始められる

インデックス投資が

おすすめです

インデックス投資?

インデックス投資は、少額から始められ、手間もかからないので忙しいママにもおすすめの方法なんです。

子どもさんの教育資金や

ママの将来の為のお金を

貯めるのにピッタリです

このブログでは、初心者でも簡単にわかるインデックス投資の基本から、具体的な始め方までをわかりやすくご紹介します。

あなたの小さな一歩が、子どもさんやあなたの未来を支える大きな力になります。

今日から一歩を踏み出して、未来をより豊かにしてみませんか?

実際に投資を利用して

資産5000万円を築いた

シングルマザーの私が

解説します

この記事を書いた人

名前は「ゆらぎママ」と申します。

30代でシングルマザーになり50代で資産5000万円を築いたママです。

2人の子供を育てあげ、これからは同じくシングルマザーとなる娘と一緒に孫を育てる覚悟をしています。

子育てに大切なお金の話を人生の先行く先輩として同じシングルマザーの方に向けて発信しています。

インデックス投資とは?

インデックス投資は「市場全体に投資する」シンプルで安心な方法

インデックス投資とは、市場の値動きを示す指数(インデックス)に連動する運用成果を目指す投資手法です。

複数の銘柄に広く分散投資を行い、リスクが抑えられる特徴があります。

具体的には、日経平均やS&P500などの指数に基づいて設計されたインデックスファンドを購入します。

インデックスファンド?

インデックスファンド

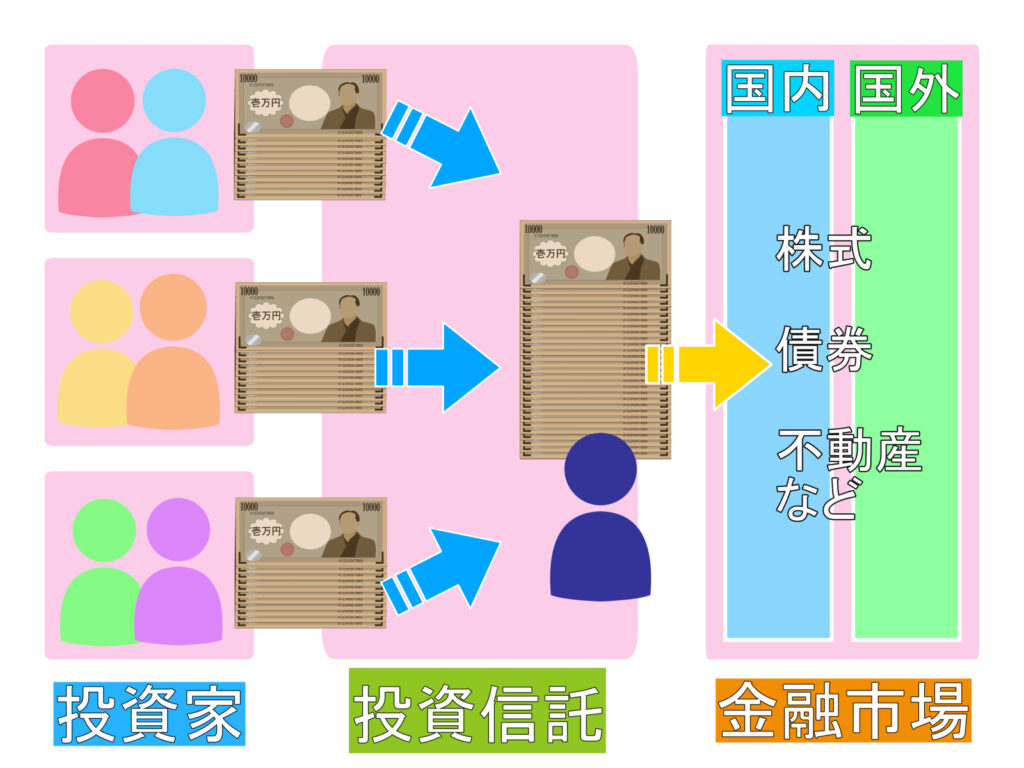

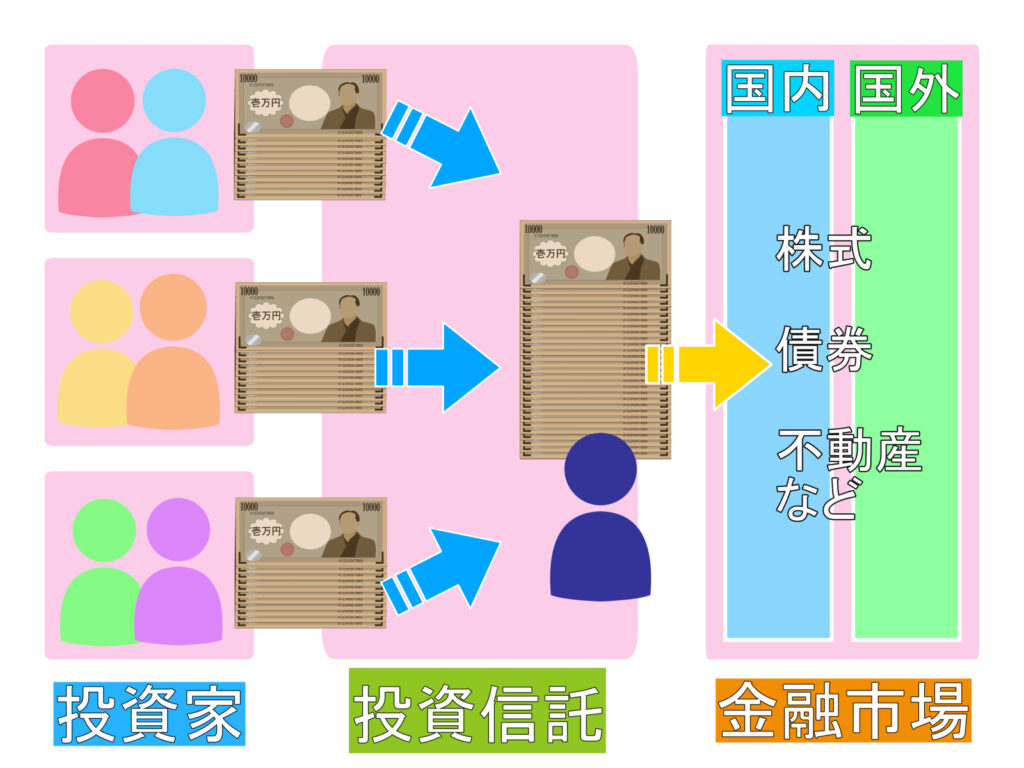

ファンドとは投資信託のことです。

指数に連動した投資信託のことをインデックスファンドと呼びます。

投資信託を簡単に表すなら「沢山の投資家(私たち)から集めたお金を1つの大きな資金としてまとめて運用の専門家(運用のプロ)が代わりに投資・運用する商品」のことです。

つまりは

プロに任せる投資のことです

フォンドには大きく分けて2種類あります。

- インデックスファンド(指数に連動するファンド)

- アクティブファンド(指数に勝つことを目的とするファンド)

指数に勝つことを目的とする

アクティブファンドの方が

いいんじゃない!?

ところが、実際はインデックスファンドより良い成績をおさめられるアクティブファンドは、たったの10%〜30%程度しかないのです。

プロでさえ指数に

勝ち続けるのは

難しいということなんです

指数ってすごいんだね

初心者の方が

アクティブファンドではなく

インデックスファンドを

選ぶ方がいいメリットを

解説しますね

インデックスファンドが初心者におすすめな3つの理由

- 分散投資できてリスクを軽減する

- 低コスト

- 「ほったらかし」で運用可能

分散投資できてリスクを軽減する

株式投資で個別の銘柄(Appleとかの大手企業など)を選ぶのは難しいですよね。

どこの株を買ったらいいのか

わからないわ

インデックス投資では多くの企業に分散して投資する形になります。

例えば「S&P500」という指数はアメリカで時価総額の大きい主要500社の株価を基に算出される「株価指数」です。

「S&P500」は11のセクター(業種)にわたる企業が含まれているので、業種別のリスクも軽減されます。

安全な投資は分散が

とても大事なんです

低コスト

一般的にインデックスファンドの運用コスト(手数料)は低いため、長期的に資産を増やしやすいというメリットがあります。

運用コストって?

投資にかかる運用コスト(手数料)

- 購入手数料 投資信託を購入する際に発生する費用です。通常は購入額の数%が徴収されますが、インデックスファンドの中には「ノーロード型」と呼ばれる購入手数用がかからないものもあります。

- 信託報酬 投資信託を管理・運用するための経費として、投資信託を保有している間に投資家が支払う費用です。

インデックスファンドは購入手数料や信託報酬が低く設定されているので低コスト運用を可能にしています。

コストの差は小さく見えて

とても大きいのです

「ほったらかし」で運用可能

ほったらかし?

株式市場は長期的に成長する傾向があり、インデックス投資はその成長を享受することができます。

ですので、日々の株価変動を気にする必要がなく、一度購入手続きをしたら頻繁に売買をすることもないので、ほったらかしておけば大丈夫!

忙しいシングルマザーでも長期的に安心して運用を続けられます。

忙しいママには

手間がかからないって

嬉しいですよね

おすすめのインデックス投資

インデックス投資の具体例としては、「日経平均株価」「S&P500」「全世界株式(オールカントリー」があります。

ニュースで聞いたことあるわ

「日経平均株価」とは日本を代表する225社の平均株価を示す指数。

これに連動するインデックスファンドを購入すれば、日本の市場全体に投資しているのと同じ効果が得られます。

日本をまるっと

買うイメージです

「S&P500」とはアメリカを代表する500社を含む指数。

世界的に人気があり、特に、米国市場の成長性を取り込むには最適な選択肢です。

S&P500には

アメリカを代表する

Apple、Microsoft、Amazon

などの大手有名企業が

含まれています

「全世界株式(オールカントリー)」とは地球上の47ヵ国の株式に国際分散投資ができるようになっています。

日本を含む約3,000社の銘柄に分散投資できます。

中身はアメリカが約6割なので

アメリカの経済成長の

恩恵を受けつつ

他の国の成長も気になる人に

おすすめです

このようなインデックスファンドに月1万円を積み上げるといった方法で、初心者でも簡単に投資を始められます。

自分が有名な会社の

株主になるなんて

すごいわ~

でも結局どれに投資したら

いいのかな?

分散する方が良いという意味では、私は全世界株式(オールカントリー)をおすすめしていますが、アメリカ経済一択でしょと思う方はS&P500でも大丈夫です。

日本にだけに投資するのはリスクがあるので私はおすすめしていません。

実際に私が投資している

eMAXIS Slim

全世界株式(オール・カントリー)

について解説します

eMAXIS Slim 全世界株式(オール・カントリー)

このファンド1本で全世界の株式に国際分散投資ができる便利なファンドです。

私がeMAXIS Slim 全世界株式(オール・カントリー)に積立投資をしていたのは旧NISAです。

その成績を公開しますね

私は2021年4月から2023年12月まで楽天証券の積立NISA(旧)で毎月33,333円を積み立て投資していました。

(旧NISAは年間40万円までという制限額があったので月33,333円という中途半端な金額になっています)

上の図は私の楽天証券の管理画面です。

33,333円を33カ月積み立てていたので元本は1,099,989円です。

それが現在(2024年11月26日現在)では1,770,746円となり評価損益額は+670,757円となっています。

なんと保有期間3年7ヶ月で

60.97%も増えました

ただ注意してもらいたいのは、私はまだ世間がコロナ禍のとき(株価が世界的に下がっていた頃)から始めたので値上がり率がすごいように感じられるかもしれません。

リスクリターン率はそのときそのときで違いますので、今から同じように始めても同じリターンが得られるわけではありません。

逆に今からリーマンショックのような事態が起これば世界の株式が暴落して、あっという間に半分に減る可能性もあります。

とはいえそんな事態がいつ起こるからは誰にも見通せません。

そして例え暴落が起きたとしても世界の株式市場はまた時間をかけて回復していき、結果的に右肩上昇しつづけるのです。

ですので、短期運用でなく長期運用を決めて投資を始めるのならば、いつからでも始めても大丈夫です。

投資は早く始めて

長く持ち続けるのが

得策なのです

でもS&P500も気になるわ

私はS&P500も

運用していますので

解説しますね

eMAXIS Slim米国株式(S&P500)

米国の大型株で構成する※S&P500指数に連動することをめざすインデックスファンドです。

中長期で経済成長が期待できる米国の主要産業を代表する約500社にこれ1本で投資できます。

※S&P500指数とは、米国大型株の動向を表す株価指数で、米国株式市場の時価総額の約80%をカバーしています。

アメリカって

すごい成長なんだよね

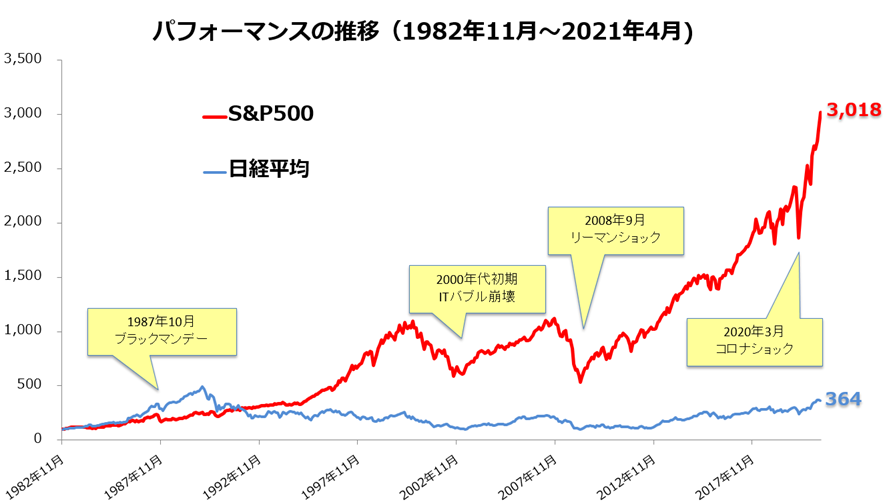

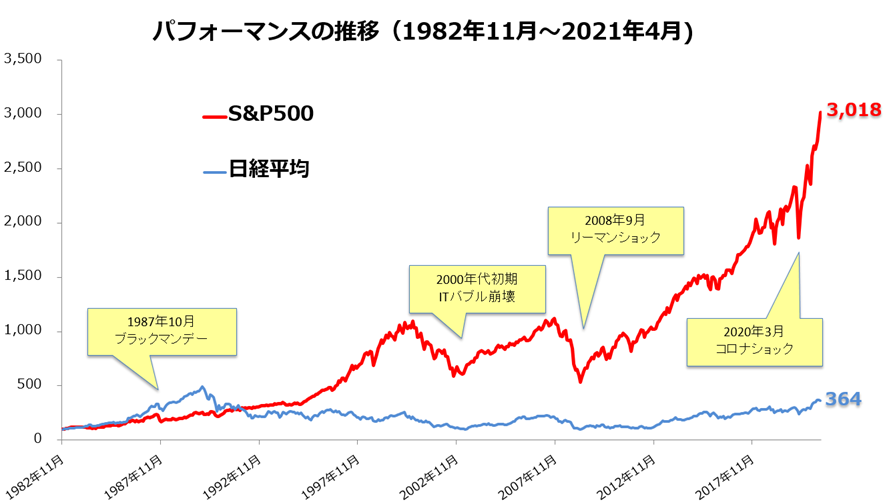

1982年から現在までのS&P500指数の推移を見ると、1987年のブラックマンデーや2000年代初期のITバブル崩壊、2008年のリーマンショックを乗り越えた後も、米国経済が力強い成長を続けてきたことが分かります。

「世界経済はやっぱり米国が引っ張ってるよね」と思う人に向いている商品です。

私は2021年4月から2024年1月まで楽天証券の特定口座で毎月16,667円を積み立て投資していました。

(楽天証券のクレカ積立の満額が5万円だったので積立NISAの33,333円を差し引いた16,667円を特定口座で運用していました)

その後も4ヶ月だけ月10,000円を積み立てていました。

上の図は先ほどと同じく私の楽天証券の管理画面です。

16,667円を34カ月、10,000円を4カ月積み立てていたので元本は606,678円です。

それが現在(2024年11月26日現在)では1,039,953円となり評価損益額は+433,275円となっています。

こちらはなんと

保有期間3年8ヶ月で

71.41%も増えました

オールカントリーより

リターンが多いわ

そう。

今までの結果からもオールカントリーよりもS&P500の方がリターンは多いと言われています。

オールカントリーは世界に分散している分、アメリカ経済100%に比べて少しリターンは落ちます。

しかし、私は全部をアメリカに賭けるよりも、世界全体に賭けたいと思い新NISAではオールカントリーに全振りしました。

私は年齢的(50代)にも

分散を重要視しているからです

それでも「やっぱりこれからも強いのはアメリカでしょ!」と思う方はS&P500でも構わないと思います。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim米国株式(S&P500)

新NISAでこの2つのうちどちらか(もしくは両方でも可)を選択して積み立てていけば、安心して長期運用ができますよ。

私もオールカントリーに

します

インデックス投資の注意点

お金を増やすにはインデックス投資がいいと言いましたが、注意点もあります。

長期(15年以上)の運用が必要

私の実際の運用成績を見て「たった3年で60%以上も増えるの!?」と思われた方もいると思います。

しかし、この数年はたまたま運が良かっただけです。

来年は預けた元本よりもマイナスになる可能性もあるのです。

実際に私も最初の1年は

コロナ禍でマイナスに

なっていました

マイナスになるのは

イヤだ~~

投資は短期間だと上がったり下がったりのふり幅が広くなるので、大きなプラスになるときもあれば、大きなマイナスになるときもあるのです。

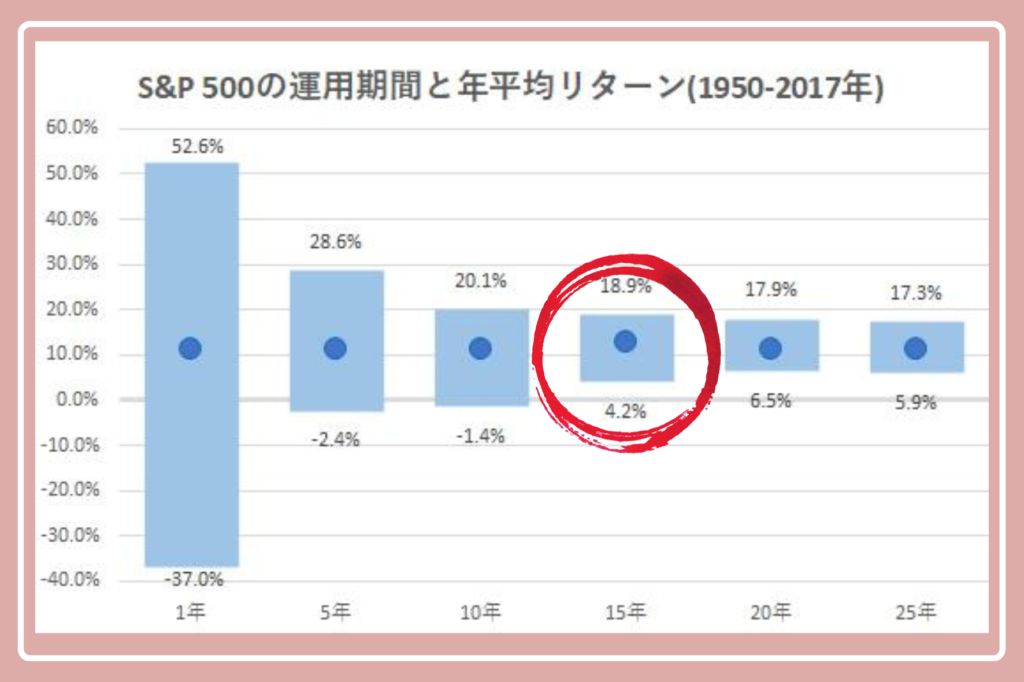

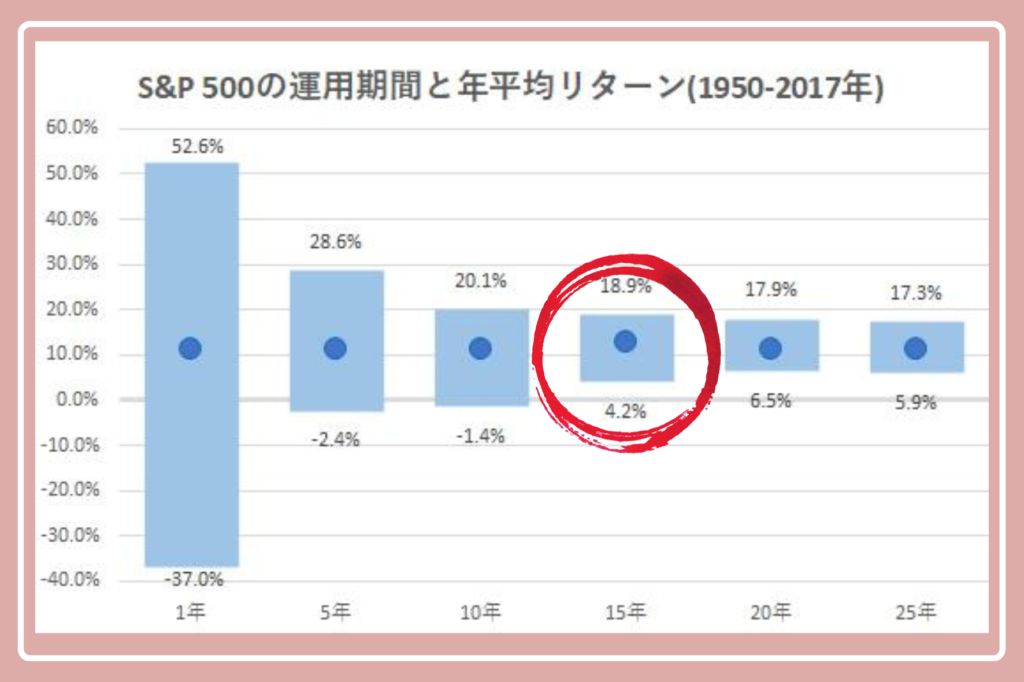

次の図を見てください。

S&P500の1950年から2017年までの年平均リターンの表です。

最初の1年ではプラス52.6%になるときもあれば、マイナス37.0%になるときもあるのです。

運用期間が長くなるにつれてプラスとマイナスのふり幅が狭くなっていることがおわかりになると思います。

15年以上経てばマイナスはなくなり、プラスになっていますよね。

本当だ

これが「投資は長期運用(15年以上)回せる資金でしましょう」といわれる所以です。

投資に回していい

お金のことを

知るのが大切です

投資に回していいお金?

投資に回していいお金

お金を3種類に分けてみる

まずは自分の貯金や収入などを確認し、自身の資産全体を把握して整理しましょう。

3種類のお金とは・・・

- 備えるお金

- 守るお金

- 増やすお金

1.備えるお金

「備えるお金」とは、生活防衛資金です。

生活防衛資金とは、「収入がなくても当面の生活ができるくらいのお金」という意味で、目安としては生活費の3カ月分~6か月分、場合によっては、1年分や2年分と考える方もいらっしゃいます。

例えば、あなたがケガや病気で働けなくなった場合にかかる治療費の他に、食費や家賃など毎月かかる生活費などのことです。

生活防衛資金は必要になったときにすぐに使えるように、預貯金など流動性の高い資産で準備しておきましょう。

生活防衛資金の金額は

人によって違います

2.守るお金

「守るお金」とは、将来使う予定のあるお金のことです。

使う時期が決まっているものなのに、必要なときに準備できていないと困りますよね。

お子さんの教育資金や住宅資金、リフォームの費用などが該当します。

こちらもそれぞれ何年後に必要なのかをしっかり計算して、そのときに慌てないように流動性の高い資産で準備しておくのがおすすめです。

3年後に大学進学の資金がいる場合は現預金で置いておきましょう。

ただし15年以上先の場合は投資に回しても良いでしょう。

投資するのは

長期(15年以上)

預けても平気な資金で

しましょう

3.増やすお金

「増やすお金」とは、当面使う予定のないお金のことです。

今ある資産や収入から「備えるお金」と「守るお金」を差し引いた金額になります。

いわゆる余裕資金ですので、他のお金に比べて自由度が高く、投資に回すことができます。

時間に縛られないので運用に回しても大丈夫なお金となります。

投資は余裕資金でやるものと

覚えておいてくださいね

うちの子はまだ3歳だから

大学資金のために

今から積立投資してみる!

インデックス投資の始め方

では、実際にインデックス投資を始めてみましょう。

インデックス投資を始めるステップ

- 証券会社を選ぶ

- 口座開設

- 投資金額を決める

1.証券会社を選ぶ

各証券会社の取り扱い商品や手数料を比較し、自分に合った証券会社を選びます。

おすすめはネット証券。

特に2大ネット証券会社の楽天証券かSBI証券を選んでおけば間違いはありません。

理由は取扱い商品の豊富さや手数料の安さです。

どちらの証券会社もeMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim米国株式(S&P500)を購入できます。

取引手数用も安い上に、毎月クレカ積立にすることで楽天証券なら楽天ポイント、SBI証券ならばVポイントがもらえます。

積立投資して

ポイントがもらえるのは

嬉しいな

2.口座開設

選んだ証券会社で口座開設をします。

楽天証券やSBI証券ならオンラインで手続きが可能です。

\口座開設はこちら /

2024年からは新NISAが始まっていますので、新NISAの口座を開設しましょう。

新NISAで積立投資をすると

運用益が非課税なので

大変お得です

※新NISAについてはこちらの記事で解説しています。

3.投資金額を決める

余裕資金の範囲内で投資金額を設定します。

新NISAで積立投資をするなら毎月100円からでも始められます。

そんな少なくても

積立投資できるんだ

慣れない間は不安だと思う方はポイント運用感覚で少額からスタートするといいでしょう。

なによりもまずは投資を始めてみることが大切です。

最大で月10万円まで

設定できます

\口座開設はこちら /

まとめ

インデックス投資について解説しました。

長期運用が可能ならばインデックス投資を利用しないともったいないです。

特に2024年から始まった新NISAを利用すれば非課税で資産を増やすことができます。

今はまだ小さいお子さんの将来の教育資金、ママ自身の将来の夢や目標のための資金、老後資金まで考えると長期運用できるママたちも多いのではないでしょうか。

実際に30代で離婚して50代で資産を5000万円まで増やした私の実際の証券口座の管理画面(一部)の写真も公開しました。

私のような50代でも資産運用をしていますし、自分の老後資金や子供や孫たちへの必要な資金として増やしていっている最中です。

インデックス投資は、シングルマザーのあなたにとって無理なく始められる資産形成の始まりです。

少額からでもコツコツと続けることで、お子様の未来を支える強い味方になってくれるはずです。

さあ、今日から一歩踏み出してみませんか?

私もインデックス投資

始めてみるわ

少額からでもコツコツ

がんばりましょうね

※新NISAについてはこちらの記事で詳しく解説していますヨ♪

にほんブログ村

コメント